Herencias y sucesiones

Mediante este artículo, buscamos poner en relieve el gran problema que hay actualmente en toda España entorno a las grandes dificultades que se presentan día a día a la hora de realizar una correcta sucesión empresarial.

Actualmente en España el 99,3% del tejido empresarial está constituido por PYMES, esto es, casi la totalidad de las empresas son familiares y se gestionan como tal, es por ello que se presenta vital poder preparar una correcta sucesión empresarial, tanto para la supervivencia de la misma como para su tributación.

De acuerdo a los últimos informes presentados por parte del Ministerio de Industria, Comercio y Turismo, el 92% de las empresas familiares no llegan a la tercera generación por una mala gestión y planificación en la estrategia de sucesiones empresariales.

Con el fin de poder solucionar estos problemas y tan graves resultados, desde MATION recomendamos a todos nuestros clientes el establecimiento de un protocolo familiar que permita la armonización de la empresa familiar tanto con la familia como con los actuales y futuros responsables del negocio.

Por todo ello, vamos a explicaros qué es un Protocolo Familiar, su importancia, y lo que es más importante, desde cuándo es importante prepararlo.

¿Qué es el protocolo familiar?

El Protocolo Familiar es un instrumento interno de la sociedad que regula las relaciones entre la propiedad y la gestión del negocio.

El Protocolo plantea recoger tanto las normas a seguir como los códigos de conductas que deberán someterse todos los miembros de la familia, es imprescindible decir que debe existir mutuo acuerdo para el éxito del desarrollo del Protocolo.

Mediante el desarrollo del mismo, se consiguen dos objetivos, el primero y más importante, solventar problemas que con total seguridad podrían ocurrir en un futuro en la sucesión mediante la entrada de cónyuges, hijos, nietos y primos sin capacidad de gestión y toma de decisiones, y el segundo es la de profesionalizar la gestión del negocio familiar.

Aspectos claves de un Protocolo Familiar:

¿Realmente es tan importante la sucesión en las empresas familiares?

Sí, es más representa un factor importantísimo para la supervivencia de la empresa, hay que tener en cuenta que las empresas familiares, la sucesión se da de padres a hijos, y en una minoría, a un sucesor externo con experiencia en el sector.

El principal riesgo aparece cuando van sucediéndose las siguientes generaciones por las entradas tanto de primos, cónyuges etc.… generando grandes problemas a la hora de generaciones de valores y tomas de decisiones para el correcto funcionamiento de la empresa.

¿Cuándo debe comenzar a prepararse la sucesión de la empresa familiar?

La planificación estratégica de un Protocolo Familiar no es de hoy para mañana, se necesitan muchas reuniones para llegar a un punto en común con todos los miembros de la familiar, es por ello que recomendamos que se planifique con tiempo.

Así mismo, no recomendamos dejarlo para los últimos años previos a la sucesión, ya que, entre otras razones, nunca sabemos cuándo y qué puede suceder.

Si pensamos en edad, el mejor momento para poder empezar a pensar en el desarrollo del Protocolo Familiar son los 50 años ya que si se deja para los 60 años, en muchas ocasiones puede empezarse a generar un peligro nerviosismo entre la plantilla.

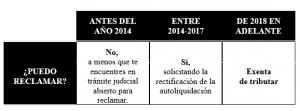

¿Qué tengo que tener en cuenta para planificar físcalmente la sucesión?

Es imprescindible en este caso contar con un profesional que os asesore en todo el proceso, ya que, dependiendo del nivel de la empresa, el coste fiscal varía de una manera muy importante.

Para poder determinar los impuestos que se deberán pagar y el tipo impositivo, se deberá tener en cuenta la Comunidad Autónoma donde esté establecida la empresa, por tanto, os recomendamos que contéis con profesionales en este apartado.

Si tenéis pensado hacer una correcta sucesión empresarial y quieres preparar una adecuada planificación, desde el equipo de MATION te animamos a que vengas a conocernos, trabajamos para garantizarte el éxito de tu sucesión.